Advertentie

Op een bepaald moment in het afgelopen jaar had ik een kredietscore in het bereik van 300. Dat is meer dan verschrikkelijk. Dat is een score die u zou verwachten als u alleen een faillissement had aangevraagd. Ik ben niet bang om het toe te geven, want in ongeveer zes maanden tijd had ik die score verhoogd tot bijna 700.

Uw kredietscore verbeteren Hoe u uw kredietscore kunt verbeteren en controleren met behulp van technologieUw credit score kan een enorme invloed hebben op uw financiële leven. We leggen uit hoe het wordt berekend en hoe u het kunt verbeteren. Lees verder hoeft geen ingewikkeld, ingewikkeld proces te zijn. Met slechts een paar eenvoudige gedragingen en acties, kunt u uw kredietscore in slechts een paar korte maanden snel verhogen. Ik deed het met deze zes stappen, en jij ook.

Deze gids bevat informatie van kredietbureaus en gerespecteerde kredietinstellingen, dus het is betrouwbaarder dan alles wat u op elk forum of kleine blog online aantreft. Naast het leren hoe u uw score kunt verbeteren, vindt u veel bronnen die kunnen helpen. Dus laten we beginnen met het verhogen van die kredietscore!

1. Begrijp uw kredietgebruik

De belangrijkste factor in uw kredietscore is kredietbenutting.

Klinkt ingewikkeld, maar dat is het niet.

Kredietgebruik is de verhouding tussen uw beschikbare krediet (al uw kredietlimieten) en uw totale gebruikte krediet (al uw creditsaldi). Wanneer u uw saldi deelt door uw kredietlimieten en vermenigvuldigt met 100%, zou u een getal onder de 30% moeten krijgen. Dit vertegenwoordigt een 'gezond' kredietgebruik. Het leidt ook tot een zeer hoge credit score.

Een van de grootste kredietinformatiebureaus, Experian, legt dit als volgt uit:

... een van de belangrijkste factoren bij kredietscores is hoe dicht uw tegoeden bij uw kredietlimieten liggen. Kredietscores tellen de limieten en de saldi op uw doorlopende rekeningen op om uw algehele balans-tot-limietverhouding of bezettingsgraad te berekenen. Hoe hoger uw bezettingsgraad, hoe groter de negatieve impact op uw scores.

Je denkt waarschijnlijk dat een snelle manier om je score direct te verbeteren is om gewoon elke creditcard af te betalen en ze nooit te gebruiken, toch? Dat klopt eigenlijk niet. Geloof het of niet, een gebruik van 0% is eigenlijk een slechte zaak.

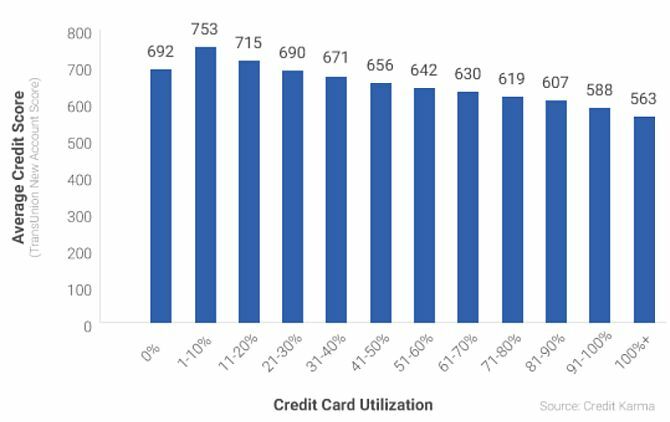

In 2016 Krediet Karma Ontdek direct uw kredietscore met Credit Karma Lees verder beoordeelde kredietscores versus gebruiksratio's van de 15 miljoen leden en ontdekte een zeer interessant patroon.

Mensen met een kredietgebruik van 0% hadden eigenlijk een slechtere kredietscore dan mensen met een gebruik van 1-20%.

Wat betekent dit? Het betekent dat om een kredietscore op te bouwen, moet u voldoende krediet hebben dat u niet gebruikt, maar u moet proberen 1% tot 20% van die totale limiet te gebruiken.

De rest van de acties in dit artikel moeten worden afgestemd op uw situatie en uw huidige gebruiksratio. Niemand vertrekt vanuit dezelfde situatie. Bijvoorbeeld:

- Als u maximaal vijf creditcards heeft gebruikt met een limiet van $ 4.000, bent u 100% benut.

- Misschien heb je een enkele creditcard met een limiet van $ 500 en gebruik je deze om elke maand voor $ 300 aan boodschappen te kopen. Zelfs als u het volledig betaalt, kan uw gebruik schommelen tussen 0% en 60%, afhankelijk van wanneer het kredietbureau zijn gegevens ophaalt.

- Misschien gebruikt u slechts 20% van uw beschikbare krediet, maar mist u af en toe een studielening of hypotheekbetalingen Beste online hypotheekcalculators en hoe u ze kunt gebruikenUitzoeken hoeveel een hypotheek u op de lange termijn gaat kosten, kan moeilijk zijn, maar deze rekenmachines maken het gemakkelijk, hoeveel informatie u ook heeft. Lees verder . Uw situatie vereist een heel andere reeks acties.

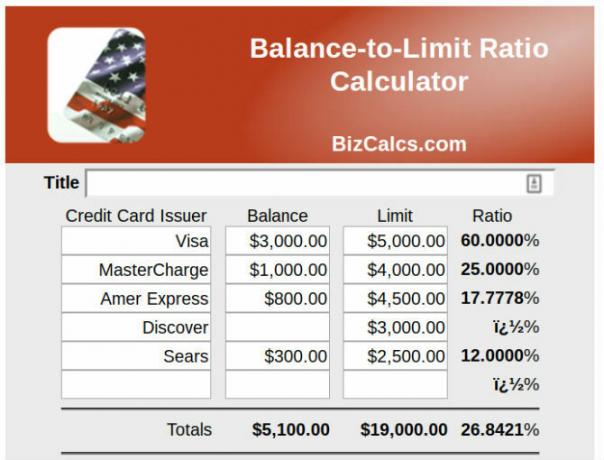

De beste manier om dit proces te starten, voordat u doorgaat met dit artikel, is bepaal uw kredietgebruik. U kunt al uw creditcard- en leensaldi bij elkaar optellen, ze delen door de saldi van de maximale limieten op die rekeningen en met 100% vermenigvuldigen. Of u kunt een van de onderstaande tools gebruiken.

Hulp bij kredietgebruik

Maak u geen zorgen over uw eigen kredietgebruik. Er zijn veel bronnen beschikbaar om u te helpen deze te berekenen.

- BizCalcs.com is een site met een assortiment van persoonlijke financiële rekenmachines De beste persoonlijke financiële en budgetcalculators om uw uitgaven te beherenJe financiën op orde krijgen kan moeilijk zijn, maar als je de juiste cijfers bij de hand hebt, wordt het een stuk eenvoudiger. Ongeacht uw financiële situatie, wij hebben de rekenmachines die u nodig heeft. Lees verder om u te helpen met financiële beslissingen en budgettering. Dat is waar u dit gebruiksvriendelijke vindt kredietgebruik calculator. Typ gewoon al uw saldi en kredietlimieten in en laat de rekenmachine de rest doen.

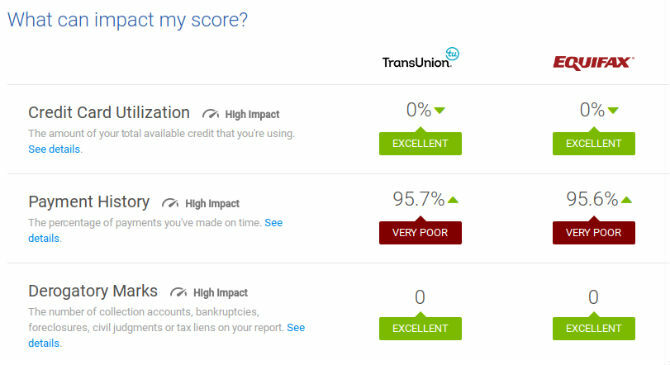

- Krediet Karma is een favoriet als het gaat om het bewaken van uw kredietsituatie. De site toont u niet alleen uw algehele kredietscore, maar geeft u ook uw algehele kredietgebruik direct uit uw kredietrapport gehaald. Geen handmatige berekening vereist!

Natuurlijk is kredietgebruik eenvoudig genoeg om zelf mee te doen een simpele spreadsheet 15 Excel-spreadsheetsjablonen voor het beheren van uw financiënHoud altijd uw financiële gezondheid in de gaten. Deze gratis Excel-spreadsheetsjablonen zijn de tools die u nodig hebt om uw geld te beheren. Lees verder en een beetje tijd. De tijd nemen om erachter te komen waar u staat met uw krediet is een cruciale eerste stap om het op orde te krijgen.

2. Schikken met uw debiteuren

Het leek misschien een vreselijk idee om mijn credit score naar de 300 te laten zakken, maar ik had een plan. Het probleem was dat ik mijn scoretank moest laten staan, zodat ik kon beginnen met het verbeteren ervan. Laat me mijn situatie uitleggen, en het kan je helpen om die van jezelf beter te begrijpen.

Door een combinatie van te veel geld uitgeven aan verschillende creditcards Vind de beste creditcarddeals online met deze 10 geweldige sitesOf je nu op zoek bent naar aanmeldingsbonussen, geld terug, beloningsprogramma's of loyaliteitskortingen, wij hebben het allemaal. Hier zijn 10 sites die u zullen helpen de beste creditcarddeals te vinden. Lees verder terwijl we op de universiteit en ons gezin ongeveer tien jaar na het afstuderen werden getroffen door een grote medische crisis, werden we geconfronteerd met de volgende situatie:

- $ 100.000 aan beschikbaar krediet en $ 30.000 aan roterende saldi, een gebruik van 30%;

- Stijgende medische betalingen voor lopende behandelingen die bijna $ 1.200 per maand benaderen;

- Rugoperaties die de reeds bestaande medische financiële last hebben vergroot;

- Geen manier om alles te betalen.

Aangezien ik het soort persoon ben dat drie banen zal vervullen in plaats van faillissement aan te vragen, betaalde ik het minimum saldo op al onze creditcards en alle reguliere huishoudelijke rekeningen op tijd betalen, maar niet betalen ziekenhuis. Er was gewoon niet genoeg geld over.

Zo'n scenario werkt maar zo lang en op een gegeven moment ga je het punt van geen terugkeer bereiken, en dat hebben we gedaan. Zoek iets uit, of faillissement. In beide gevallen kwam mijn premium credit score van bijna 800 in gevaar.

Na wat onderzoek te hebben gedaan, ontdekte ik dit. Als u een geldige reden heeft, zoals medische kosten, kunt u met schuldeisers onderhandelen over een schikking. Dus ik begon te bellen.

Andere redenen zullen ook een schikking rechtvaardigen, zoals baanverlies, overlijden in het gezin of enige andere reden om een enorme daling van uw inkomen te lijden.

Je hebt ook een groot bedrag in contanten nodig. Lenen van uw 401 (k) pensioenplan is een optie als u geen alternatieven heeft. Het wordt niet als een echte lening beschouwd, dus het wordt niet weergegeven in uw kredietrapport. U kunt zonder boete tot 50% van uw abonnementssaldo lenen. Voordat u echter die weg inslaat, moet u kijken of een vermogend familielid kan overwegen om u in plaats daarvan een lening te geven, omdat het op de lange termijn rampzalig kan zijn om in uw pensioensparen te gaan.

Hoeveel heb je nodig? Afhankelijk van uw onderhandelingsvaardigheden kunt u genoegen nemen met ergens tussen de 40% en 60% van het creditcard-saldo.

U kunt als volgt het onderhandelingsproces doorlopen:

- Bereken welk percentage van uw schuld u aan elke schuldeiser verschuldigd bent. Verdeel uw vaste bedrag onder de schuldeisers met behulp van die percentages. U kunt tijdens het onderhandelen niet meer dan dat bedrag voor elke schuldeiser aanbieden.

- Stop met het betalen van uw creditcards voor meer dan zes maanden. Betaal alle andere rekeningen op tijd. Uw credit score zal dalen. Het is in orde.

- Na zes maanden belt u de schuldeisers en legt u uit dat u een forfaitair bedrag heeft om uit te keren aan uw schuldeisers en hen 30% van het saldo aan te bieden. Ze zullen spotten en nee zeggen. Dank ze en hang op. Wacht een maand en bel opnieuw.

- Ze bieden u lagere betalingsplannen. Ze dreigen je te vervolgen. Zeg simpelweg dat je geen geld hebt, alleen een vast bedrag om uit te keren aan alle schuldeisers, neem het of laat het achter. Als ze 40% nee zeggen, hang dan op en bel over een maand opnieuw. Hun deuntje zal met de tijd veranderen.

- Uiteindelijk zullen zij of u iets aanbieden in het bereik van 40% tot 60% van het saldo. Word niet hebzuchtig. Vraag hoe weinig u vooraf kunt betalen om de schikkingsovereenkomst schriftelijk te ontvangen. Als je het eenmaal hebt, betaal je de rest.

- Houd er rekening mee dat u inkomstenbelasting moet betalen over het gedeelte van de schikking dat u hebt afgeschreven.

Waarom moet u zich vestigen?

Want als je al bijna het maximum verschuldigd bent op al je creditcards, zal geen van de onderstaande tips werken. Je gebruik is via het dak, en dat ben je eigenlijk schuldenarm Hoe rijk te worden: de snelste manier om uit de schulden te komenStel je voor dat je schuldenvrij bent. Geen roodstanden of onbetaalde rekeningen. Er is een waterdichte manier om uit de schulden te komen. Het begint met een plan en wat discipline. Laten we de andere ingrediënten bezoeken. Lees verder .

U moet verlaag uw saldo op alle mogelijke manieren. Als je geen medische of werkgerelateerde reden hebt om te schikken, dan moet je dat doen wijs uw maandbudget opnieuw toe De beste gratis e-books om jezelf te leren over persoonlijke financiënAls je vooruit wilt komen in het leven, is persoonlijke financiën een noodzakelijke vaardigheid. Zorg dat je op de hoogte bent met deze geweldige gratis eBooks. Lees verder en gebruik zoveel mogelijk van uw inkomen om die saldi zo snel mogelijk af te betalen. Zodra u op dat punt bent aangekomen, bent u klaar om verder te gaan.

Middelen voor schuldenregeling

In mijn artikel op Excel gebruiken om uw leven te beheren Hoe u Microsoft Excel gebruikt om uw leven te beherenHet is geen geheim dat ik een echte Excel-fanboy ben. Veel van dat komt door het feit dat ik het leuk vind om VBA-code te schrijven, en Excel in combinatie met VBA-scripts opent een hele wereld aan mogelijkheden ... Lees verder , Ik heb een sectie toegevoegd over het beheren van schulden die u laat zien hoe u Excel kunt gebruiken om uw schuld af te betalen met een sneeuwbalbenadering.

Als je alleen worstelt met te hoge uitgaven, maar eigenlijk heb genoeg geld om uw schulden te betalen, dan is bovenstaande Excel-aanpak het beste. Het kan u helpen erachter te komen hoeveel van uw budget u elke maand aan uw schuldbetalingen moet toewijzen, en het zal u helpen ervoor te zorgen dat u op schema blijft.

als jij heb niet genoeg geld om betalingen te doen, dan zul je op de een of andere manier moeten overwegen het vereffenen van die schulden 3 tips om de schuldenaars te verslaan bij faillissement (of te laat met rekeningen)Ernstige financiële problemen behoren tot de meest stressvolle situaties die een persoon kan tegenkomen. Volg deze tips om technologie een deel van de last te laten wegnemen. Lees verder , hetzij via een consolidatielening of via een of andere vorm van faillissement. Kredietadviesdiensten zijn een optie als u schulden wilt vereffenen, maar u zich er niet prettig bij voelt om er zelf over te onderhandelen.

- Vrijheid schuldverlichting is geaccrediteerd door Consumer Affairs. Het is een dienst die voor u de onderhandeling van schikkingen met debiteuren verzorgt en een betalingsplan opstelt dat past bij uw budget. Houd er rekening mee dat u een vergoeding betaalt aan Freedom, zodat u niet zoveel geld bespaart als u zou doen als u zelf over schikkingen zou onderhandelen zoals hierboven beschreven.

- Landelijke schuld is ook geaccrediteerd en helpt u bij het afhandelen van uw schulden, of deze nu beveiligd, ongedekt, zakelijk of anderszins zijn.

- De Nationale Stichting voor kredietadvies is een non-profitorganisatie die u zal helpen een overzicht te geven van uw schuldsituatie. Het helpt niet alleen bij creditcardschulden, maar ook bij studieleningen, hypotheek, faillissementsadvies en meer.

Welke optie u ook kiest, zorg ervoor dat u de juiste kiest voor uw situatie.

3. Consolideer tot een enkele schuld

Misschien is uw probleem niet een overload aan grote saldi, maar een overload aan kleine saldi. Misschien betaalt u een minimumbetaling van $ 100 op vijf creditcards met elk een saldo van ongeveer $ 1.000. De kredietbeoordelaars beschouwen dit als een hit tegen u.

John Ulzheimer, een kredietexpert die voor FICO en Equifax werkte, uitgelegd aan Bankrate dat deze worden beschouwd als 'hinderlijke saldi' en als u ze kunt consolideren, kunt u uw kredietscore verhogen.

Dit kan op twee manieren. Als u al een zeer slecht krediet heeft, moet u de saldi op de kaarten met een lagere limiet overboeken naar kaarten met een lagere limiet.

De tweede en betere manier zou zijn om bij uw bank een persoonlijke lening met een lagere rente aan te vragen en al uw creditcardschulden met een laag saldo en hoge rente over te schrijven naar de lening. Dit is alleen mogelijk als uw credit score goed genoeg is om u een lagere rente bij uw bank te bezorgen.

Middelen voor schuldconsolidatie

Lenen van uw 401 (k) is misschien de beste optie voor u, omdat deze niet meetelt als nieuwe schuld en u zichzelf rente terugbetaalt in plaats van deze aan een bank te betalen. Als een lening van 401 (k) echter geen optie is, dan moet u dat wel doen selecteer een schuldconsolidatielening. Als het gaat om schuldconsolidatie, zijn er veel oplichting. Bekijk de volgende opties om er zeker van te zijn dat u de juiste keuze maakt.

- Ontdek biedt niet alleen creditcards aan, maar ook persoonlijke leningen. Als uw krediet voldoende is, biedt een persoonlijke lening van Discover u een redelijke vaste rente en flexibele betalingsvoorwaarden.

- LightStream is een divisie van SunTrust Bank. Afhankelijk van uw krediet kunt u een lening krijgen met een rentetarief van slechts 1,99%. Het consolideren van uw creditcards met een hoog tarief naar een dergelijke persoonlijke lening met een laag tarief, zal niet alleen uw krediet aanzienlijk verhogen, maar het zal u ook veel geld aan rente besparen. Bekijk de website en solliciteer.

- SoFi is een opmerkelijke nieuwe mogelijkheid voor consolidatieleningen. De rentetarieven zijn niet alleen redelijk, maar omvatten ook werkloosheidsbescherming. Als u uw baan verliest, schort dit programma uw leningbetalingen op zonder negatieve boetes gedurende drie maanden tot een heel jaar gedurende de looptijd van de lening.

- FreedomPlus kunt u online een persoonlijke lening aanvragen en binnen 48 uur beschikt u over het geld dat u nodig hebt om uw schulden bij creditcardmaatschappijen te vereffenen en ze allemaal te consolideren tot een persoonlijke lening tegen een laag tarief.

4. Sluit geen accounts!

De volgende kredietscore "hack" is om de leeftijd van uw kredietrekeningen te verhogen. Als u werkt aan het verschuiven van uw saldo naar minder kaarten, laat u de lege creditcardrekeningen actief. Waarom? Vanwege die benuttingsfactor die ik eerder noemde.

- $ 500 verschuldigd zijn op vijf creditcards met een limiet van $ 5.000, is een gebruiksratio van 10%. Dat is geweldig!

- Een geconsolideerde $ 2500 op een creditcard met een limiet van $ 5.000 is een gebruiksratio van 50%. Dat is slecht!

Ja, consolideer uw schuld op één kaart voor gemakkelijke betaling en vereenvoudiging van saldi, maar laat die andere rekeningen open zodat uw totale beschikbare krediet niet verandert!

Wat moet u doen als u saldi moet betalen en uw rekeningen automatisch worden afgesloten?

Als je je rekeningen hebt afgehandeld vanwege een ziekte of baanverlies, worden ze waarschijnlijk gesloten en daalt je score enorm. Dit is slechts tijdelijk. Je volgende taak is om al je rekeningen op tijd te blijven betalen en alle andere leningen die je hebt (zoals je auto- of hypotheekleningen) te betalen. Uw kredietscore zal weer stijgen, en wanneer dit na ongeveer een maand of twee gebeurt, moet u opnieuw krediet gaan aanvragen.

Deze keer zou u echter geen krediet moeten aanvragen om die kaarten opnieuw te maximaliseren. U moet krediet aanvragen, zodat u ze spaarzaam kunt belasten en meteen kunt afbetalen. Dit zal uw beschikbare krediet in de loop van de tijd vergroten en ook uw algehele bezettingsgraad verbeteren.

5. Vraag spaarzaam krediet aan

Dit volgende advies klinkt misschien tegenstrijdig, gebaseerd op wat je net hebt gelezen.

Het is waar dat het krijgen van een nieuwe lening of creditcard uw beschikbare krediet zal verhogen en uw bezettingsgraad zal verbeteren. Maar het is ook waar dat elke keer dat je solliciteert, een onderzoek komt in uw kredietrapport terecht en kan een daling van uw kredietscore veroorzaken.

Ja, je leest het goed: je moet krediet aanvragen en een dip in je score veroorzaken. Bewijs vervolgens dat u uw nieuwe schuld op verantwoorde wijze kunt beheren door deze nauwelijks te gebruiken, waardoor uw score toeneemt.

Experian legt deze techniek als volgt uit:

Een manier om uw scores te verbeteren, is door extra kredietrekeningen te openen en de saldi zeer laag te houden. Dat zal uw totale kredietlimieten verhogen en uw bezettingsgraad verbeteren. Maar doe dit ruim voordat u een nieuw krediet aanvraagt om uw geschiedenis te laten stabiliseren en alleen als u niet in de verleiding komt om te veel uit te geven aan de nieuwe accounts.

Een halfjaarlijks plan

Al het bovenstaande advies dat stuk voor stuk wordt ingenomen, kan tegenstrijdig lijken, maar laten we een hypothetische situatie onderzoeken ze allemaal in de reeks van zes maanden te gebruiken om uw kredietscore te verhogen.

In de aanloop naar de kredietscore - Je verloor je baan en gebruikte creditcards om uitgaven te betalen. U wordt overbelast met vijf maximale creditcards van elk $ 5.000, voor een totale schuldenlast van $ 25.000. Je hebt ze zes maanden lang niet meer betaald, dus ze zijn gegroeid tot $ 30.000 inclusief rente en een saldo van $ 6.000 per stuk. Je hebt 100% gebruik en een vreselijke kredietscore van 450. Als laatste redmiddel sluit u een lening van $ 14.000 van uw 401 (k) en begint u crediteuren te bellen om te onderhandelen.

Schuldeisers A, B en C accepteerden een schikking van 50% van elk $ 3.000. Creditor D was harder en accepteerde een schikking van 60% van $ 3.600. Creditor E weigerde te onderhandelen. U heeft $ 12.600 uitgegeven om $ 24.000 aan schulden kwijt te raken. Dat is een goede eerste stap. U betaalt het resterende geld terug naar uw 401 (k) -account. U heeft ontdekt dat nadat de schuldeisers uw rekeningen hadden gesloten, uw kredietscore kelderde tot 320. De laagste ooit!

Maand 1 - U heeft een resterende autolening en hypotheek die u zeker moet stellen betaal elke maand op tijd. Je hebt een resterende creditcard van crediteur vijf met 24% rente, maar ze hebben ingestemd met een betaalplan van $ 200 per maand en 17% rente. Je hebt ook een oude lege creditcard die je al jaren hebt en nooit hebt gebruikt. Nu koop je alleen nog boodschappen op die ene creditcard en betaal het twee keer per maand volledig af.

Maand 3 - Je blijft ijverig elke rekening op tijd betalen. U blijft de enkele creditcard gebruiken voor boodschappen en betaalt deze snel af.

Maand 4 - Je controleert je kredietscore. Het is al terug tot 540. Bijna tijd om uw kredietlimieten uit te breiden, maar eerst nog een maand om rekeningen op tijd te betalen en verantwoord met krediet om te gaan.

Maand 5 - U gaat naar uw bank en vraagt een kleine persoonlijke lening aan van $ 5.000. De bankmedewerker informeert u dat u nu een behoorlijke kredietscore van 610 heeft en goedgekeurd bent voor een lening van 14%. U gebruikt het geld om Creditor E te betalen, maar laat die creditcardrekening open. Nu hebt u geen doorlopende creditcardschulden die meetellen voor uw credit score.

Volgens Marketwatch, het overboeken van creditcardschulden naar persoonlijke leningen kan uw score met maximaal 100 punten verhogen:

Creditcardschulden zijn doorgaans schadelijker voor kredietscores dan een persoonlijke lening, die wordt beschouwd als termijnschuld. De kredietbenuttingsratio (zie vorige paragraaf) houdt geen rekening met schulden op afbetaling. Deze strategie zou resulteren in nul dollar aan creditcardschuld op het kredietrapport van de lener, wat hun score met 100 punten of meer zou kunnen verhogen, zegt Ulzheimer.

Maand 6 - In de laatste maand voer je opnieuw een kredietcontrole uit en ontdek je dat je weer goed zit met een kredietscore van 650. Goed op weg naar prime-credit land.

Geef niet op

De reden dat ik weet dat dit proces werkt, is niet alleen omdat de experts zeggen dat het zal gebeuren, maar ook omdat ik het zelf heb geleefd. Het kan een hopeloze situatie zijn als je niet genoeg geld hebt om alle rekeningen te betalen - en iedereen geeft je een te hoge boete en boetes.

Het belangrijkste dat u moet doen, is uw situatie inventariseren en al uw opties overwegen. Er is altijd een aanpak die je uit de situatie haalt, met een beetje creativiteit en hard werken.

Heb je jezelf ooit met een vreselijke credit score bevonden? Kon je eruit klimmen? Wat merkte je dat het beste werkte om je credit score te verbeteren? Deel uw ervaringen in de opmerkingen hieronder!

Afbeelding tegoed: Frankieleon via Flickr

Ryan heeft een BSc-graad in elektrotechniek. Hij heeft 13 jaar in automatiseringstechniek gewerkt, 5 jaar in IT en is nu een Apps Engineer. Hij was een voormalig hoofdredacteur van MakeUseOf, hij sprak op nationale conferenties over datavisualisatie en was te zien op nationale tv en radio.